Блог компании Mozgovik |ДВМП: превратится ли компания в русский Maersk и есть ли в акциях фундаментальная недооценка?

- 07 июля 2024, 20:31

- |

ДВМП — одна из интереснейших историй в транспорте в истории Российского рынка — совсем далеко заглядывать не будем, но акция проделала очень интересный логистический маршрут с 2 рублей в 2016 году (компания не платила по облигациям и была в дефолте) до 70-120 рублей в 2023-2024 году

Так же компания пережила нескольких собственников (Генералов-Магомедов-Росатом), но мой рассказ больше о бизнесе FESCO (ДВМП по-русски) и его перспективах в части финансовых и операционных результатов

Для начала -в чем состоит бизнес FESCO: это вертикальная интеграция доставки контейнеров на импорт/экспорт, которая включает в себя полную цепочку поставок (экспедитор-морской фрахт-порт/терминал-ж/д (контейнер+фитинг) и доставка до клиента)

( Читать дальше )

- комментировать

- 3.6К | ★3

- Комментарии ( 3 )

Блог компании Mozgovik |Совкомфлот: обновление некоторых инвестиционных тезисов - выросли ли риски и стоит ли продавать акции?

- 28 июня 2024, 20:05

- |

Акции Совкомфлота в последние полгода чувствуют себя как Титаник, который врезался в айсберг — медленно идут ко дну с начала 2024 года

За последние несколько недель собрал некоторые инвестиционные тезисы, с которыми хотел бы поделиться — дальше уже решение принимает каждый сам

👉 Разобрался с экспертами отрасли по поводу падения ставок на фрахт в последнее время — это действительно так. Спотовые цены на фрахт падают из-за двух вещей:

1) падение объемов добычи в России на 0,7-0,8 млн баррелей в сутки (пока что до конца 3 квартала 2024 года)

2) сезонное падение ставок на фрахт (летом в России обычно дешевле чем зимой, т.к. не нужны танкеры минимального арктического класса для балтики/мурманска)

( Читать дальше )

Блог компании Mozgovik |Транснефть: отчет за 1-й квартал отличный, но будущее в тумане из-за снижения добычи нефти

- 10 июня 2024, 19:12

- |

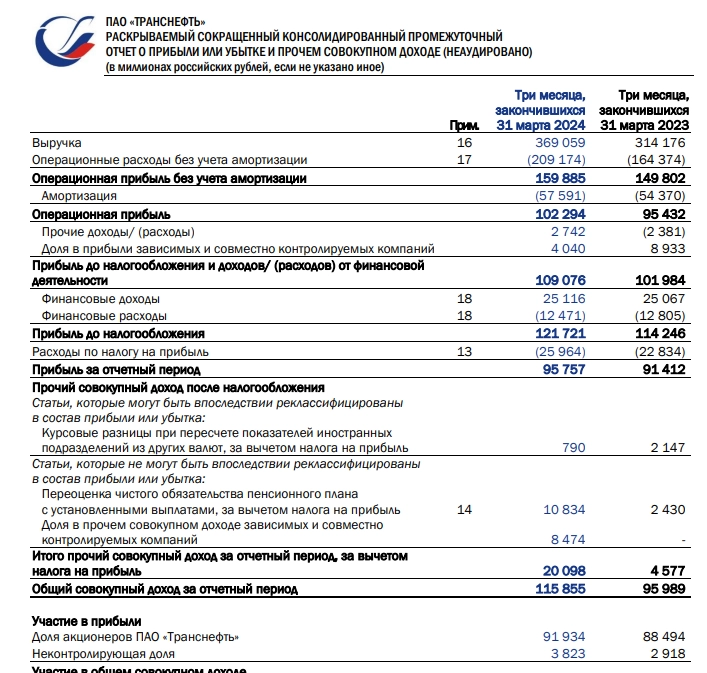

Транснефть отчиталась за 1-й квартал 2024 года — прибыль акционеров составила 91,9 млрд руб (+3,8% к 1 кв 2023)

Акции буксуют на месте после сплита, хотя весьма неплохо проходят коррекцию

( Читать дальше )

Блог компании Mozgovik |Роснефть отчет за 1 квартал - ожидаемый ренессанс прибыли, консенсус брокеров был хуже

- 31 мая 2024, 07:33

- |

Роснефть отчиталась за 1 квартал (сам лично сильно ждал отчет) — все вышло очень неплохо. Нахожусь в отпуске, поэтому напишу кратко — через неделю-две сделаю пост апдейт модели до 27 года включая Восток Ойл.

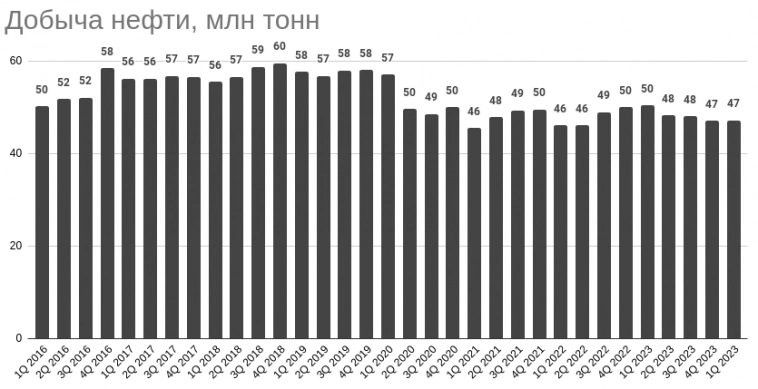

Начинаем традиционно с операционных показателей

Добыча нефти на уровне прошлого квартала — 47 млн тонн. Во втором квартале вероятно будет снижение до 44-45 из-за требований ОПЕК+

Добыча газа выросла на 15% год к году — Роснефть продолжает замещение неэффективного Газпрома на внутреннем рынке (говорят рентабельность добычи газа у Роснефти около 30% по EBITDA).

( Читать дальше )

Блог компании Mozgovik |Татнефть отчиталась за 1-й квартал 2024 по РСБУ: всё неплохо, но без сюрпризов

- 06 мая 2024, 16:49

- |

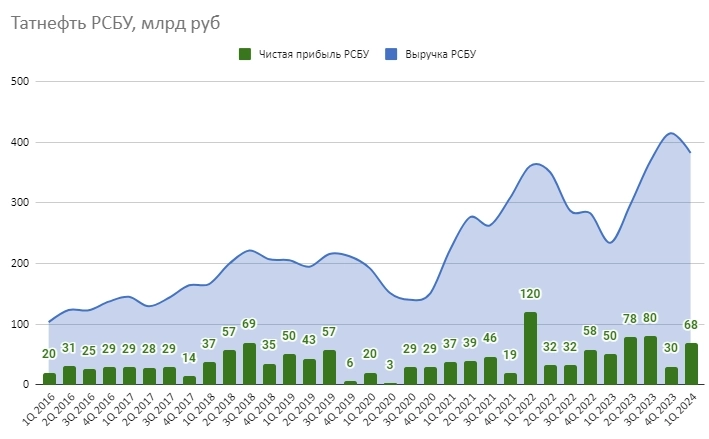

Чистая прибыль в 1 квартале составила 68 млрд рублей и выросла на 36% год к году — весьма достойный результат.

Операционная прибыль Татнефти по РСБУ вышла на плато в 80-90 млрд руб (надо учитывать, что в РСБУ Татнефти не входит прибыль НПЗ ТАНЕКО)

( Читать дальше )

Блог компании Mozgovik |Сургутнефтегаз отчитался за 1 квартал 2024 - процентные доходы выросли в 2 раза!

- 27 апреля 2024, 16:59

- |

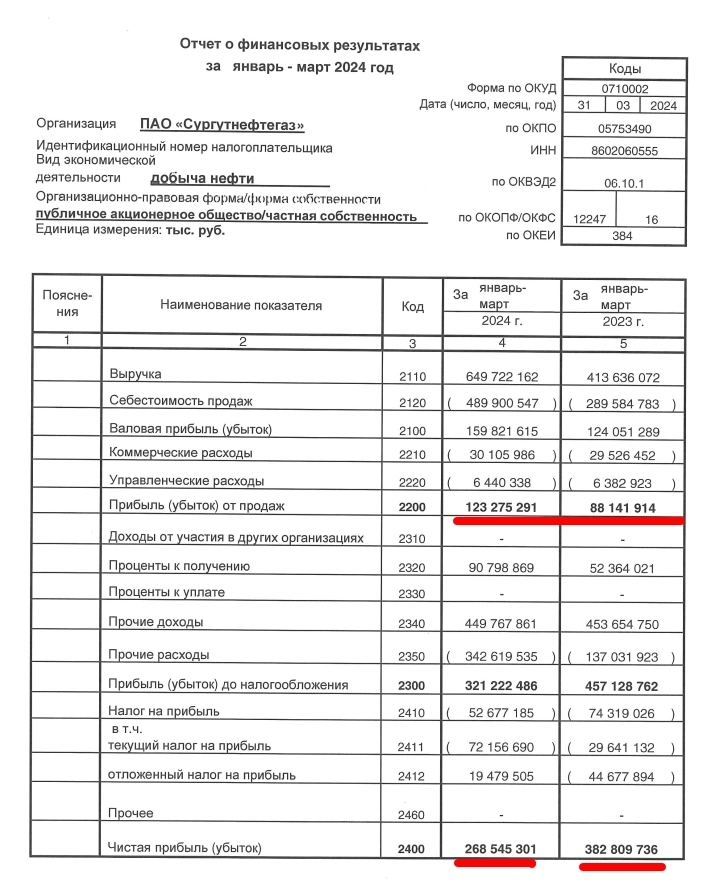

Вполне достойный 1-й квартал — 269 млрд руб чистой прибыли, это больше — чем обычно

( Читать дальше )

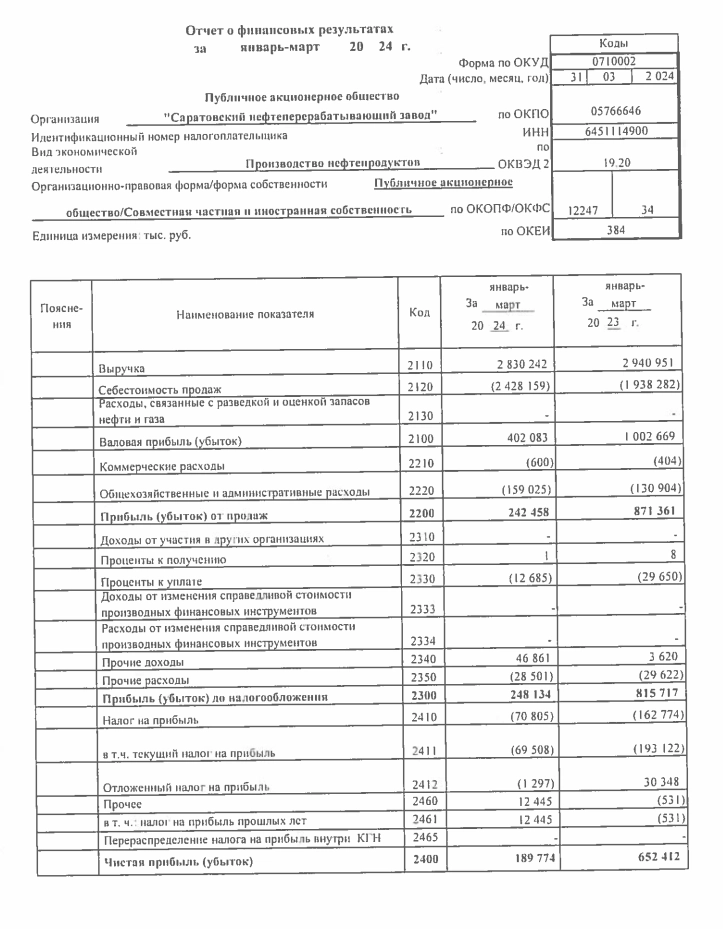

Блог компании Mozgovik |Саратовский НПЗ: отчет за 1-й квартал без сюрпризов, все очень скверно!

- 25 апреля 2024, 13:27

- |

Все очень грустно!

В виде инфографики

Чистая Прибыль в 1 квартале упала год к году на 70%

( Читать дальше )

Блог компании Mozgovik |Саратовский НПЗ: внучка Роснефти с прибыльным и дивидендным прошлым, но есть один нюанс

- 20 апреля 2024, 20:40

- |

Акции Саратовского НПЗ достаточно интересны с точки зрения анализа (с точки зрения инвестиций на длительный промежуток времени сомнительно). Но разобраться в любом случае полезно!

Введение

Саратовский НПЗ был построен в 1934 году, проектная мощность на сегодняшний день составляет 7 млн тонн нефти в год

НПЗ достался Роснефти “в нагрузку”, после покупки ТНК ВР в 2013 году. По сообщениям экспертов — НПЗ достаточно старый, не каждая нефть ему подходит (вообще перерабатывают конденсат) + НПЗ имеет достаточно низкий Индекс Нельсона (нет гидрокрекинга и маленький выход светлых нефтепродуктов). Модернизаций давно не было и не планируется

НПЗ находится на расстоянии в 800 км до линии фронта (сейчас это важный показатель из-за периодических атак на НПЗ)

( Читать дальше )

Блог компании Mozgovik |Ренессанс Страхование: бенефициар высоких ставок или аналог Berkshire Hathaway?

- 17 апреля 2024, 11:03

- |

Акции страховых компаний нередко удваиваются в цене после повышения ставок и удваиваются ещё раз, когда за счёт более высоких ставок увеличиваются доходы. © Питер Линч

На российской бирже публичных страхований раз-два и обчелся, кроме Ренессанс Страхования и выделить некого (Росгосстрах не в счет).

Попытался разобраться в бизнесе страховых компаний и ответить для себя на вопрос — интересно ли покупать акции RENI по текущим

Бизнес-модель любой страховой компании достаточно прост — собираем деньги от клиентов дабы защитить их от непредвиденных ситуаций (страховка авто, недвижимости, жизни и тд) -> часть денег выплачиваем пострадавшим.

Как это выглядит в масштабах России (данные ЦБ) видно на этом слайде — страховщики собирают 2,3 трлн руб, а выплачивают за страховые случаи только 1 трлн руб

( Читать дальше )

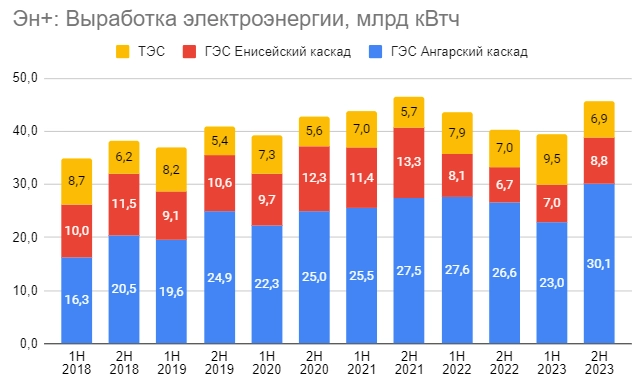

Блог компании Mozgovik |Эн+ - один из самых дешевых холдингов России или почему цель роста в 100% может никогда не исполнится

- 03 апреля 2024, 20:50

- |

Эн+ — уникальный актив на Московской бирже хотя бы потому, что это одна из немногих возможностей купить долю в компании частных ГЭС (обычно ГЭС контролирует государство).

Все посты Мозговика про Эн+ тут:

smart-lab.ru/allpremium/?ticker%5B%5D=ENPG

ДИСКЛЕЙМЕР: мы считаем акции ЭН+ имеет большой фундаментальный потенциал, но существенное ограничение в виде отсутствия дивидендов (нарушение дивидендной политики) пока не предполагает в акциях интересную инвест идею. Акции забыты, цены на алюминий и пошлины загнали РУСАЛ в операционный убыток), поэтому пока просто наблюдаем за активом.

Результаты РУСАЛа за 2023 год описывал тут:

smart-lab.ru/company/mozgovik/blog/998598.php (если коротко все грустно и возможно мы на дне цикла)

Начнем с операционных показателей Энергосегмента Эн+ (т.к. с долей РУСАЛа все понятно из постов про РУСАЛ):

Второе полугодие ГЭС отработали отлично — Ангарский каскад вышел на рекордную выработку

В годовом масштабе рекорда не видно — Енисейский каскад продолжает “отставать”

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс